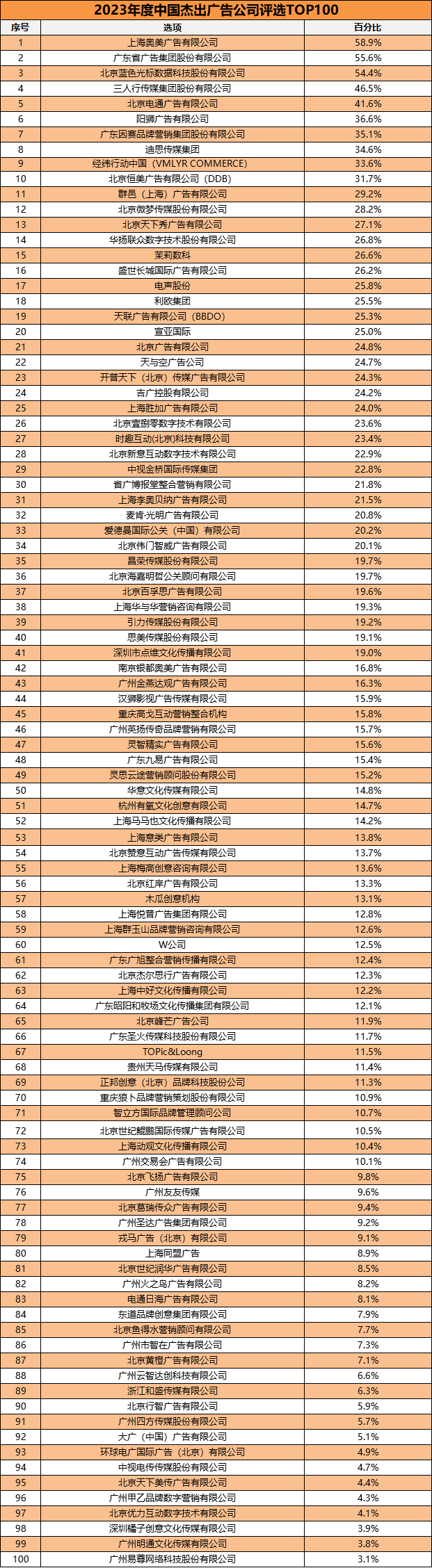

M6米乐APPM6米乐APP为了全面评估和盘点2023年在广告行业取得卓越成就和突出贡献的优秀公司,中国广告网选取了来自全国近600家国内知名的

从2024年1月15日开始问卷调查,历时35天的公开网络投票,收集到了1309份有效问卷,经数据筛选和专家考量后最终评选出“2023年度中国杰出广告公司TOP100”。

宏盟集团与阳狮均实现正向有机增长,分别涨幅4.1%与6.3%;四大集团,第四季度表现均高于预期;科技用户支出缩减对各大集团均出现明显影响;

根据财报数据显示,与2022年相比,宏盟集团2023年全年收入增长主要得益于集团的有机增长5.845亿美元,即4.1%。其按行业分类:广告与媒体增长6.5%,医疗保健增长3.8%,精准营销增长3.1%,体验营销增长3.0%,商业与品牌增长1.2%,部分增长被其他方面的下降所抵消,抵消部分1.0%用于执行和支持,0.8%用于公共关系。

按地域划分,与2022年相比,2023年各地区有机增长如下:美国2.6%、欧洲市场和其他欧洲地区7.2%、亚太地区6.0%、英国4.7%、拉丁美洲13.0%,北美3.0%,其他地区下降5.8%,部分地区被中东和非洲下降5.8%所抵消。

“宏盟集团 2023 年第四季度有机收入增长 4.4%,全年有机收入增长 4.1%。展望 2024 年全年,我们已经奠定了良好的且坚实的基础、收购Flywheel为集团带来数字商务和零售媒体方面的巨大机遇以及赢得新业务的势头。此外,对分析和人工智能的加速投资将提升我们服务客户的能力。”

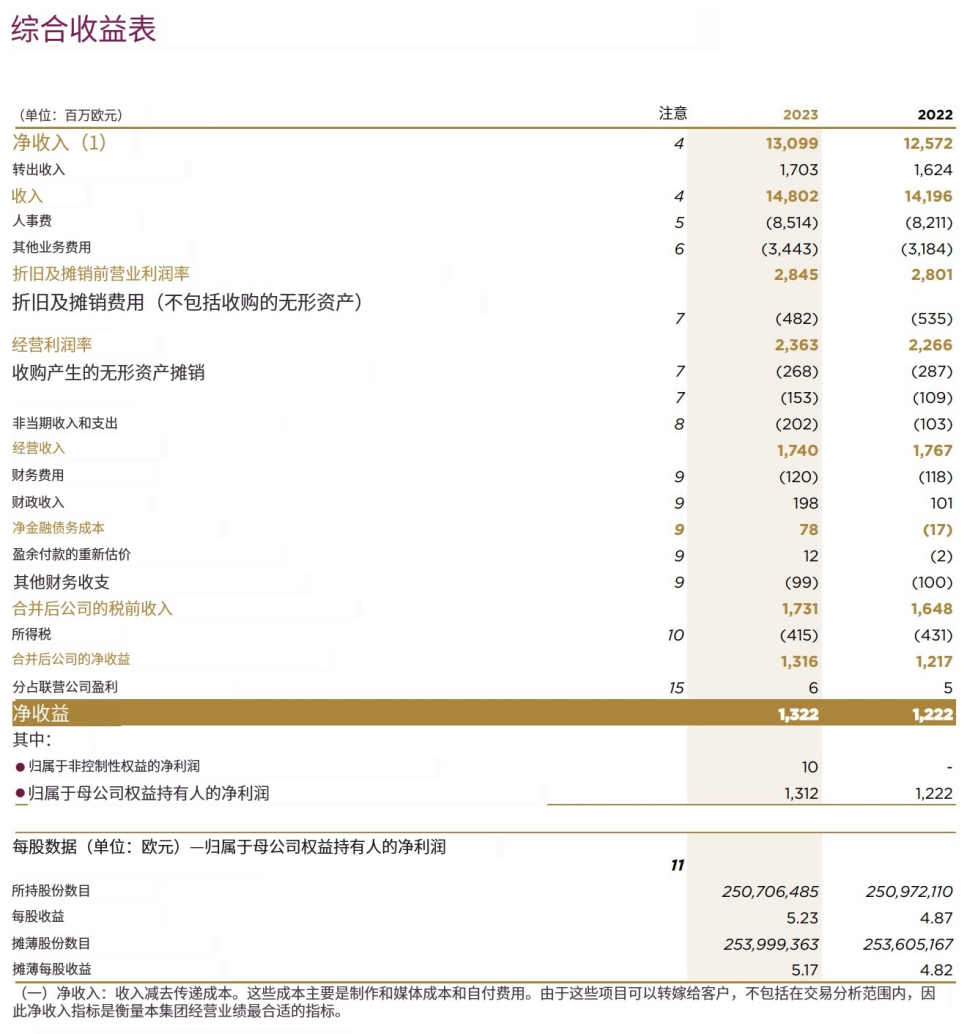

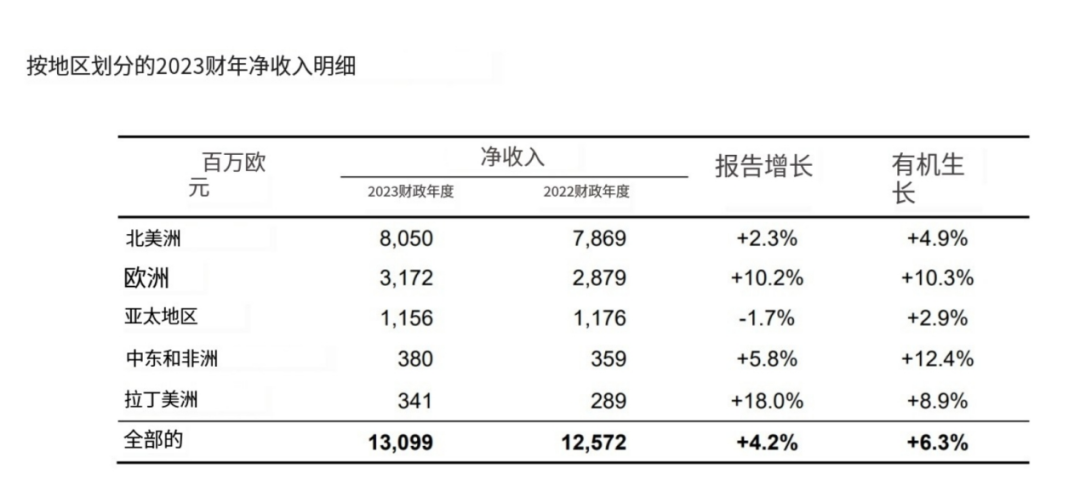

2023 年有机增长率为+6.3%,超出预期,第四季度为+5.7%;营业利润率为18.0%,当前稀释后每股收益为6.96欧元,增长+10%,调整后自由现金流为17 亿欧元;过去5年新业务行业内排名第一;

2023年股息每股3.40欧元,完全以现金支付。尽管宏观经济存在不确定性,但阳狮对2024年业绩优于市场的能力充满信心:预计2024年有机增长预计在+4%至+5%之间;

从财报数据来看,阳狮集团的2023年数据依旧亮眼,继第四季度5.7%的年末增长率强于预期之后,阳狮集团全年的净收入有机增长了6.3%,这意味着阳狮在这一财年的表现不仅大幅优于控股公司同行,而且增长速度也是其他IT咨询公司的2倍左右。

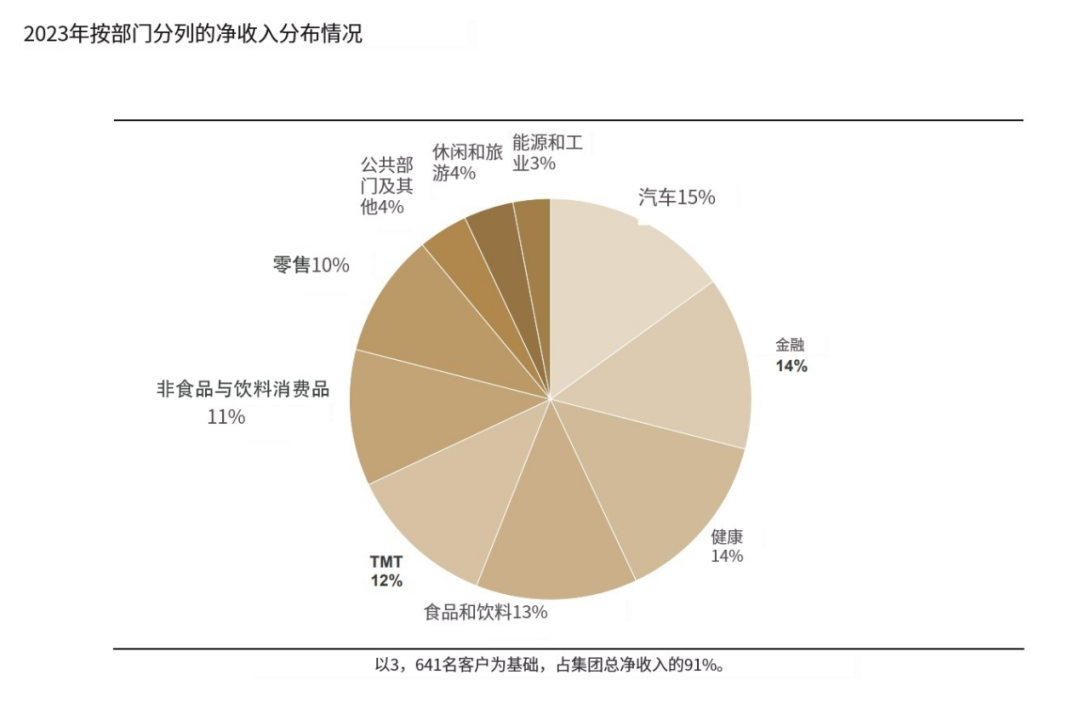

从行业上来看,阳狮在2023年辐射行业整体分布比较平均,汽车、金融、健康和食品饮料领域收入占比分别为15%、14%、14%以及13%,其他部分则分别为TMT 12%、非食品与饮料类消费品11%、零售10%、公共部门及其他4%、休闲和旅游4%以及能源和工业3%。

在地域上,北美地区依旧是阳狮集团的业务核心阵地,净收入超8000百万欧元,而欧洲与中东&非洲则表现强烈的增长势头,亚太地区相对表现疲软。

“在充满挑战的宏观经济背景下,经过6年的转型,阳狮在2023年无疑脱颖而出。当我们的客户需要能够真正帮助他们在充满挑战和不断变化的环境中转型的合作伙伴时米乐M6官方入口,我们的模式发挥了作用,使我们能够显著获得市场份额,并连续第五年在新业务中排名第一。

进入 2024年,我们有信心维持这一势头,就像我们过去4年的复合年增长率 +4.7% 一样,是行业平均水平的两倍。2024年我们预计将实现 +4% 至+5%的有机增长,同时保持 18%的历史高运营利润率。就第一季度而言,我们预计将在全年指导范围内实现有机增长米乐M6官方入口,从而显著优于行业。”

总收入包括可计费费用为 109 亿美元;扣除可计费费用之前的收入(“净收入”)为94亿美元,有机下降0.1%;报告期内净利润为11亿美元;调整后重组费用前的EBITA为16亿美元,扣除可计费费用之前的收入利润率为16.7%;报告稀释后每股收益为 2.85 美元,调整后每股收益为2.99美元。

我是彭小东老师,特别感谢各广告传媒公司,广告协会,广告商会等选择邀请才是真爱!更感谢已经预订我出席会议以及论坛等做以下主题分享:

注:不推荐邀请老师授课的,更感谢从我们的平台渠道等自动退出,我们也会随时清理优化和升级,彼此欣赏,相互成就!

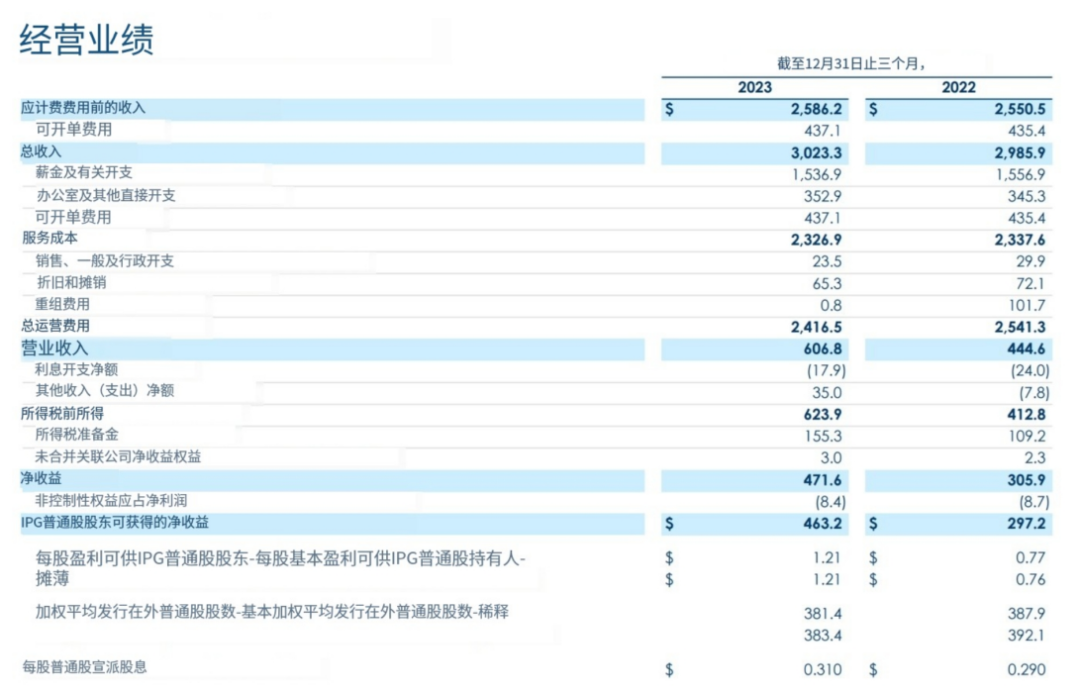

2024年对于IPG来讲是非常不确定的一年,受宏观因素影响,科技领域客户的预算缩减对IPG来讲带来了明显的业绩下滑。但值得注意的是,在媒体、医疗保健和专业营销服务方面,IPG的业务发挥稳定,甚至在第四季度出现了增长超出预期的好消息。

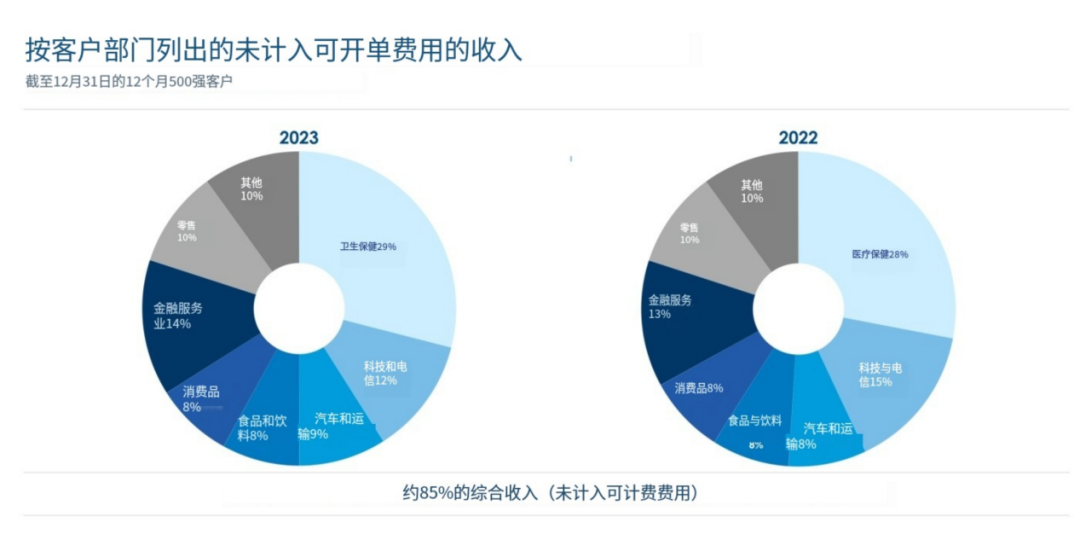

具体落到各行业来看,2023年IPG各领域营收如下:卫生医疗29%、科技电信12%、汽车运输9%、食品饮料8%、消费品8%、金融服务业14%、零售10%以及其他10%。

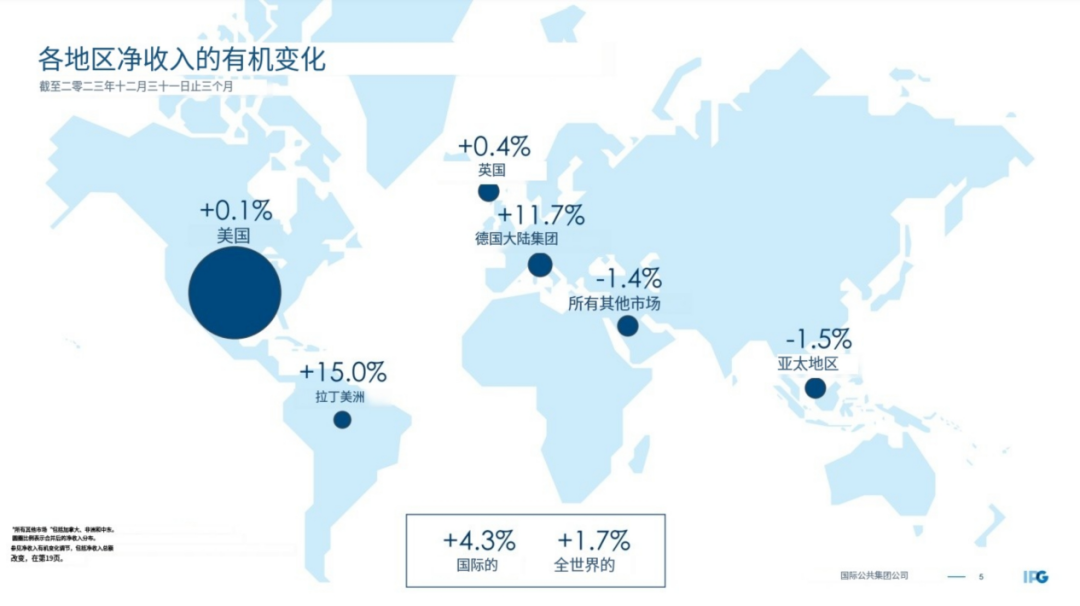

从地域上来看,除亚太地域外,IPG其余主要市场均出现了不同程度的收入增长,北美地区相对保持稳定,欧洲与拉美地区涨幅明显。

“第四季度的增长超出预期,我们在媒体、医疗保健和专业营销服务方面的实力再次显现出来,但是宏观不确定性和技术领域客户带来的挑战的影响仍未消失。进入2024年,这些因素都将继续对集团产生影响。

展望未来,我们对公司的基础优势仍然充满信心。我们预计,我们业务中最强劲、最稳定的增长领域将在未来一年表现良好。

预计 2024 年有机净收入增长在 1% 至 2% 范围内,全年调整后 EBITA 利润率为 16.6%,这巩固了近年来利润率的显著增长,并使我们能够继续投资于关键增长领域的业务。”

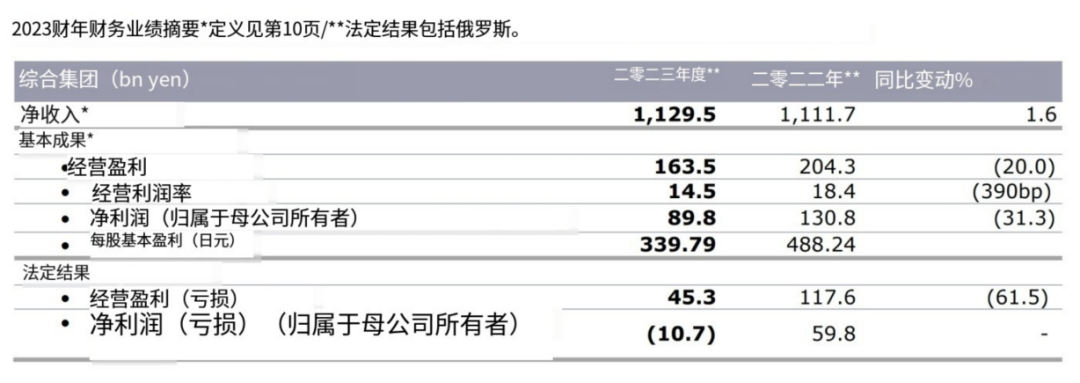

2023财年净营收同比增长1.6%(同比),有机营收符合预期,同比下降4.9%(不含DACH),同比下降4.2%;

2023财年运营利润率14.5%,比指导值高出100个基点(扣除DACH和遣散费后为16.1%);

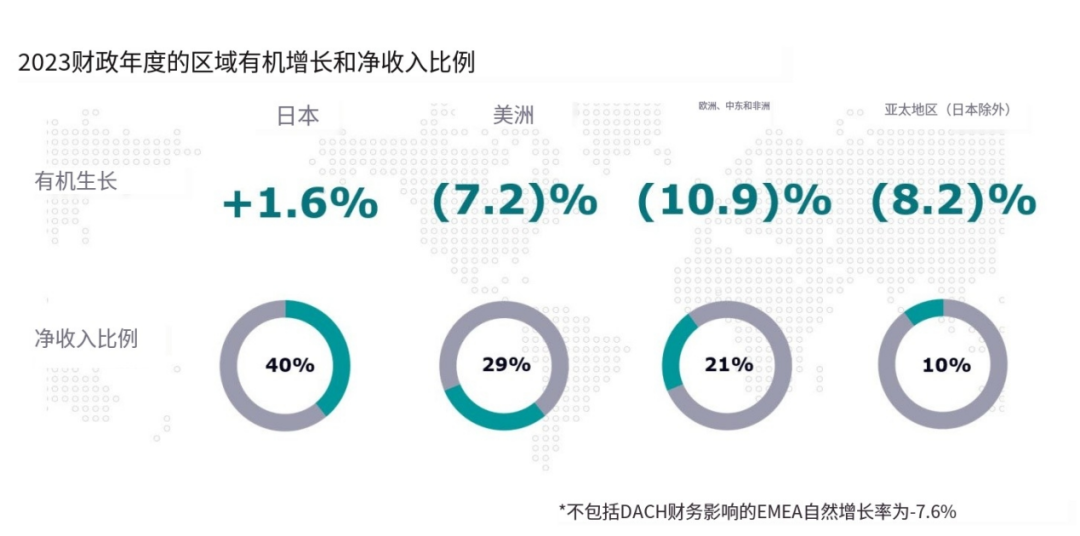

在2022年增长10%的背景下,2023年电通集团增长压力显著,从地域上看,除日本本土外的地区出现了不同程度的下降,其中每周降幅7.2%、欧洲、中东与非洲下降10.9%、除日本外亚太地区下降8.2%。

“2023年对集团而言是充满挑战的一年,内部及外部出现了各种不利因素影响了我们的自然收入及盈利能力。领导团队和我仍然完全专注于使集团在今年实现恢复性增长。当我们展望2024年时,我们看到一些逆风正在消散。希望看到技术客户的投资回升--特别是在美国市场。

2024年集团的重点仍将是继续执行我们的战略目标,使集团恢复增长。具体举措包括消除内部孤岛、简化业务领域、调整损益表以更好地为客户提供综合增长解决方案。我们将继续通过现有的核心业务资产来提高盈利能力。”返回搜狐,查看更多